Este artigo também está disponível em espanhol.

Em uma análise compartilhada no X, Kelly Greer, vice-presidente de negociação da Galaxy Digital, apresenta um argumento convincente sobre por que o preço do Bitcoin pode subir para até US$ 118.000 até o final do ano. Os insights de Greer são baseados em uma combinação de dados históricos de desempenho, dinâmica atual do mercado e fatores macroeconômicos mais amplos, todos os quais ela acredita estarem se alinhando para criar um ambiente altamente favorável para o Bitcoin.

Veja por que o Bitcoin pode disparar para US$ 118.000

Greer começa destacando o forte desempenho histórico do Bitcoin no quarto trimestre (quarto trimestre) dos anos anteriores. Ela destacou que, desde 2020, o retorno médio do Bitcoin no quarto trimestre ao seu limite máximo intra-trimestral foi de aproximadamente 85%. Este número inclui o melhor cenário, onde o retorno atingiu impressionantes 230%, e o pior cenário, com um declínio de 12%.

“Retorno médio do BTC no quarto trimestre (para o máximo [intra quarter high watermark, full q return]) desde 2020 é de +85% (pior -12%, melhor +230%) – pressione você para encontrar uma assimetria mais forte”, escreve Greer. Esta assimetria estatística sugere uma vantagem potencial significativa em comparação com a desvantagem, tornando o quarto trimestre historicamente um período de crescimento robusto para o Bitcoin.

Leitura Relacionada

Um quarto trimestre meramente médio com um aumento de preço de 85% poderia significar um preço de final de ano de US$ 118.000 para o Bitcoin. Se o BTC superar seu recorde de 230%, o preço poderá até subir bem acima de US$ 200.000.

Notavelmente, Greer acredita que o mercado atual não está totalmente posicionado para aproveitar este potencial. Ela atribui essa subalocação a alguns fatores-chave. Em primeiro lugar, há apreensão em torno das próximas eleições presidenciais dos EUA marcadas para 5 de Novembro. Em segundo lugar, outros activos, como o ouro e as acções A da China, estão a atrair atenção e capital significativos, potencialmente desviando o investimento do Bitcoin.

“Ainda não acho que o mercado esteja alocado de acordo – 2024 é um caso único em que alguma parte do mercado está subindexada na assimetria do quarto trimestre devido a a) risco eleitoral de 5 de novembro nos EUA e/ou b) outros ativos estão gritando (ouro , ações A da China etc.)”, comenta Greer.

Principais razões para estar otimista em relação ao BTC

Para apoiar a sua avaliação do posicionamento actual do mercado, Greer cita as suas interacções com gestores de risco e observou indicadores de mercado específicos. Ela mencionou a observação de “baixa volatilidade e financiamento contido de criminosos”, o que sugere que os comerciantes não estão apostando agressivamente em movimentos de preços significativos.

Além dessas dinâmicas de mercado, Greer identifica vários fatores macroeconômicos e específicos do setor que ela acredita estarem criando um cenário “amplamente muito positivo” para o Bitcoin. Um ponto significativo é a presença de medidas de estímulo globais em grandes economias como os Estados Unidos e a China, excluindo o Japão.

Greer também destaca que o BNY Mellon, o maior banco custodiante do mundo, recebeu isenção do SAB 121. Esta isenção permite ao banco oferecer serviços de custódia de Bitcoin sem os rigorosos requisitos de capital que anteriormente tornavam tais serviços menos atrativos. Greer descreve este desenvolvimento como “enorme e subestimado”, observando que irá “afrouxar substancialmente o financiamento na nossa indústria”.

Leitura Relacionada

Além disso, Greer salienta que os fluxos de ETF tornaram-se “muito construtivos”. Nos últimos dias, os fluxos spot de BTC reaceleraram enormemente. Na sexta-feira passada, os fluxos líquidos foram de US$ 494,8 milhões, tornando-se o dia de maior entrada líquida do trimestre e o dia de maior entrada líquida desde 4 de junho.

Outro indicador positivo é que os mineradores de Bitcoin estão firmando acordos com hiperscaladores – provedores de serviços em nuvem de grande escala. Estas parcerias podem melhorar a eficiência da mineração e reduzir os custos operacionais.

Greer também menciona que “sobras de oferta [are] quase concluída”, sugerindo que grandes liquidações que poderiam suprimir o preço são improváveis no curto prazo. Além disso, ela prevê que “a demanda das distros de dinheiro FTX [is] ao virar da esquina”, o que implica que os fundos distribuídos pela bolsa FTX poderiam ser direcionados para investimentos em Bitcoin, aumentando ainda mais a demanda.

No entanto, Greer também reconhece riscos potenciais que poderiam impactar a trajetória do Bitcoin. Estas incluem sinais da Reserva Federal relativamente à política monetária e à possibilidade de uma retração nos mercados accionistas. Tais eventos poderão introduzir volatilidade ou diminuir o entusiasmo dos investidores.

No entanto, ela acredita que o sentimento geral permanece positivo. “Há riscos, é claro – sinalização do Fed, retração das ações, o que quer que seja – mas as vibrações líquidas são muito boas e os fluxos estão apenas começando”, observa ela.

Greer também descreve o Bitcoin como um “ativo reflexivo”. Ela explica: “BTC é o ativo reflexivo final: preço -> fluxos -> preço”. Isto significa que à medida que o preço do Bitcoin aumenta, atrai mais fluxos de investimento, o que, por sua vez, empurra o preço ainda mais para cima – um ciclo de auto-reforço.

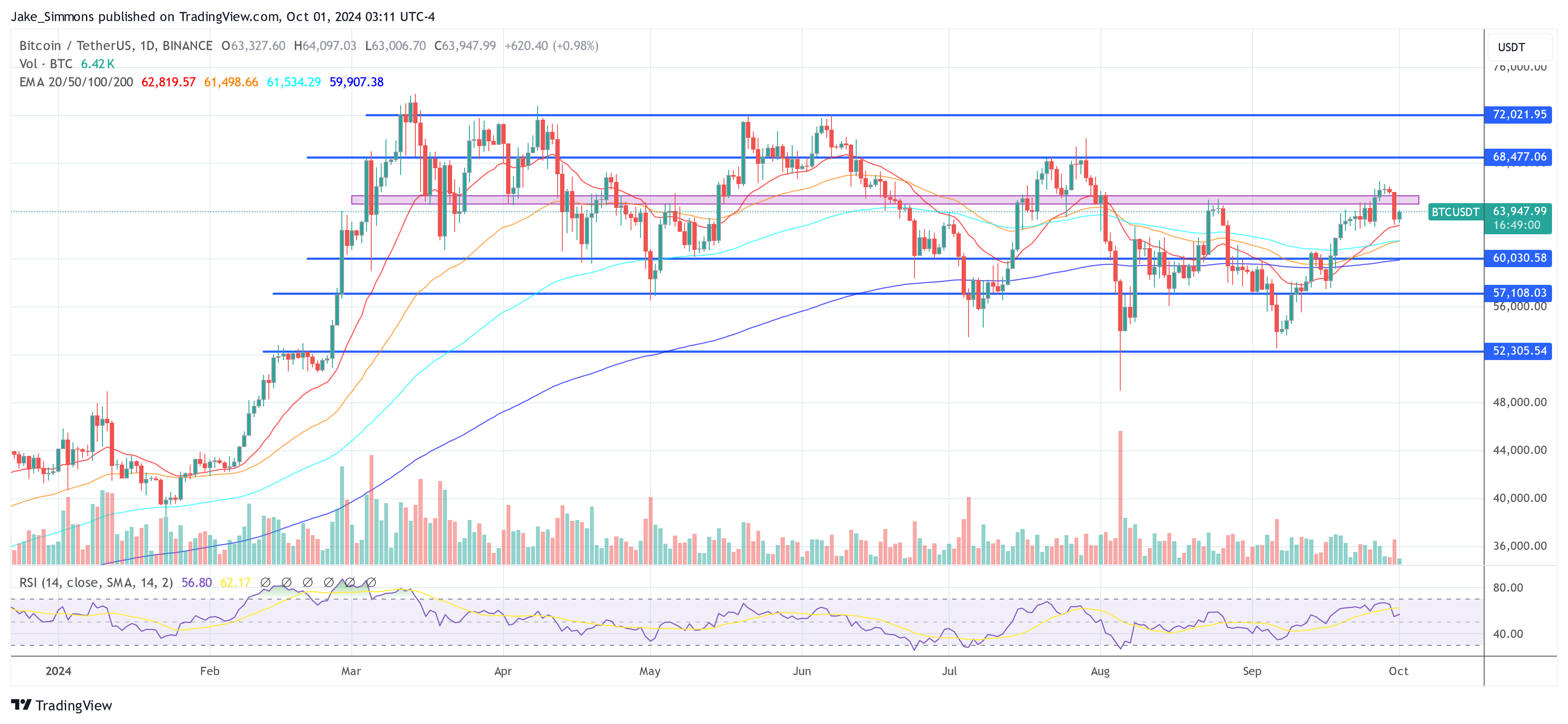

Greer observa que o Bitcoin está entrando no quarto trimestre depois de quebrar um nível de preço chave de US$ 65.000. Se o preço recuperar a marca dos 70.000 dólares, ela espera que as entradas acelerem à medida que os investidores respondem ao impulso positivo e recordam os fortes desempenhos do quarto trimestre dos anos anteriores.

Até o momento, o BTC era negociado a US$ 63.947.

Imagem em destaque criada com DALL.E, gráfico de TradingView.com

Fonte: www.newsbtc.com